La economía del islám está unida con la religión del islam, la cual cubre las diferentes ramificación de la vida. Los eruditos musulmanes dicen en que su planteamiento de la economía es extraordinario al capitalismo del occidente y al socialismo o comunismo oriental, precisamente porque los dos sistemas le falta una buena conducta religiosa.

En el islam no existe independencia, ni diferencia, dentro los aspectos religiosos y distinción de la vida.

Origen de la Economía Islámica.

Las inversiones islámicas son un significado antiguo, sino una disciplina muy nueva en tendencia académica. El inicio de la industria de las finanzas islámicas a finales del siglo XIX, en el momento que el banco Barclays inauguro la oficina en El Cairo, en seguida las críticas de los técnicos se hicieron presente por el cobro de intereses, asunto que anteriormente se han mencionado, está se considera como codicia y condenado por la ley del Islam, Shariah.

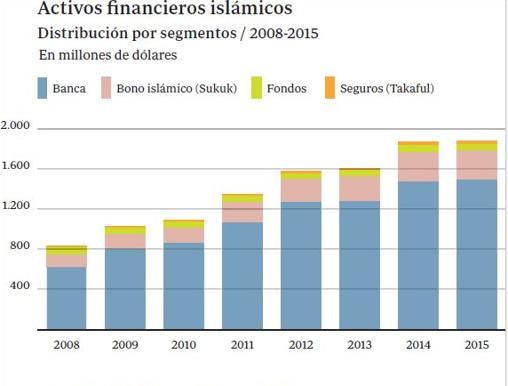

Desde ese momento iniciaron a desarrollar estrategia financieras alternativas, respetando los inicios de la creencia religiosas del Islam, en un inicio el crecimiento era algo temeroso, basándose principalmente en la iniciación de ventanillas islámicas entre los bancos tradicionales, en los últimos diez años ha sido prospero aumentando las tasas superiores al 20% anual.

En el año 1980, igualmente surgieron algunos bancos netamente islámicos, de este modo hay fondos mutuos orientados exclusivamente por las normas de la Shariah.

En este momento las labores económicas de las islámicas se acrecientan en 75 naciones, de hecho se hallan alrededor de 300 entidades aceptando a los conceptos de la creencias religiosa; los activos alcanzaron unos 400mm de dólares las cuales un tercio les corresponde a los bancos islámicos.

Otras industrias están organizadas por fondos alternos; como las empresas de seguros (takaful) y las principiantes empresas de los fondos de inversiones (hedge-funds); los activos se remontan aproximadamente en un total de 800mm de dólares.

Las entidades bancarias islámicas más usuales con números elevados en las naciones como: Paquistán, Turquía, Nigeria, Bangladesh, Indonesia, Egipto, Irán, Argelia, Iraq, Marruecos, Sudan, Uzbekistán, Malasia, Afganistán, Siria, Yemen, Arabia Saudita y Kazakstán.

Concepto económico Islámico.

Las finanzas es una de los aspectos que incurre de manera más indiscutible en la vida social y cultural de las naciones; el neoliberalismo económico prototipo que se adapta hoy de una manera potente y progresiva en el proyecto político internacional, va siendo un patrón teórico “científico” desligado a cualquier condición ética o filosófica. (ver artículo Estado Islámico:)

Sin embargo sus principios el capitalismo soporto diferentes lecturas, después del pensamiento cristiano europeo, proponiéndose en cuestiones de las que todavía se asociaba la economía y la moral, evolucionadamente la Ciencia Económica, con las diferencia de los saberes, fueron adquiriéndose una independencia teórica y formal, por un lado ha mejorado su desarrollo especifico, no obstante lo han asociado con un prototipo excluido de conocimiento.

Las recién teorías del capitalismo, los neoclásico o los neoliberales ejecutan actualmente se critican y participan a través del espíritu revisionista que clasifica actualmente.

En los años 60, la calidad de la organización académica, la economía islámica logro tener una base institucional con el boom petrolero de los años 70, en el tiempo que os saudíes y los exportadores musulmanes de petróleo, que adquirieron por primera vez una cantidad de sustanciales de efectivo suministraron el plan “enorme peso”,

De por si, las destreza islámicas económicas, quizás contribuyan al desequilibro económico global “obstruyendo las renovaciones sociales importantes para el desarrollo financiero sano”.

Particularmente si los musulmanes impidieran el pago de interés quedarían arrinconado “a las orillas de la economía internacional”. Las definiciones de la economía islamista lo asocian a cuatro inicio fundamentales en el Islam: equilibrio, unidad, libre albedrío y responsabilidad.

De hecho las destrezas islámicas económicas son una importación económica insustancial, no obstante un peligro político fundamental y perverso.

Proceso bancario islámico.

El desarrollo bancario islámico es una transformación que se encuentra en pleno crecimiento en algunos países donde se encuentra este sistema bancario islámico, a medida que la banca islámica ha sido comprendida y asimilada de manera creciente en el público general.

Aunque la experiencia en cada nación haya sido distinta, se puede diferenciar tres aspectos generales con que se han diferenciado estas técnicas.

El primer aspecto: Se comenzó con establecimientos mixtos que proponen una cantidad selecta de productos en algunas naciones donde la población tienen cierta visión con los inicios islámicos.

En este aspecto, determinadas agencias bancarias habituales deciden desplegar ventanillas islámicas las cuales podían atender los negocios de algunos clientes que deseaban ejecutar conforme con los inicios acordado en el Shariah.

Con esta tendencia no solo aseguraban por parte de estas agencias bancarias de emplear las oportunidades de transacciones propuestas para una progresiva población musulmana en algunas naciones como el Reino Unido.

También estaban estimulado por el anhelo de sugestionar a un gran número de inversionistas internacionales que realicen transacciones con cierta visión de la ley islámica.

La segunda aspecto: Se diferenciado por las agencias bancarias con inclinación islámica; a diferencia del asunto de las ventanillas islámicas, las agencias bancarias islámicas son establecimientos que trabajan al 100% siguiendo los inicios del Shariah.

Es bueno destacar que el uso de las ventanillas islámicas como soporte de introducción en la industria financiera islámica es una práctica frecuente en el sudeste asiático que en oriente cercano o las naciones occidentales donde la preferencia apunta a las agencias bancarias conforme con los inicios en el Shariah.

La tercer aspecto: ha se acreditado por el crecimiento de las finanzas islámicas mundialmente, desenvolviéndose un real mercado de capitales islámicos; en esta fase las agencias bancarias ofrecen una carta gradual de productos islámicos.

La tercer aspecto: ha se acreditado por el crecimiento de las finanzas islámicas mundialmente, desenvolviéndose un real mercado de capitales islámicos; en esta fase las agencias bancarias ofrecen una carta gradual de productos islámicos.

De este modo, en buen término como sukuk (bono islámicos) anteriormente eran completamente extraños en las principales plazas financieras hace diez años, actualmente forman parte de las cartas de activos financieros accesible a los inversionistas internacionales. (ver: artículo Arte islámico:)

La banca islámica.

Las agencias bancarias islámicas tienen una particularidad en la organización política y económica de un estado, igualmente de que su legalidad descansa principalmente con los inicios religiosos en el Shariah, es una agencia con referencias asociativas, sociales y solidarias.

Su vocación es engrandecer la iniciativa; y proporciona numerosos servicios y acompañamiento en gestión a la clientela con la finalidad de sostener en su compañía y asegurar las actividades económica a los dos agentes (banca y empresarios).

Las agencias bancarias islámicas suministran:

Los servicios de las agencias bancarias habituales, son los depósitos de los clientes particulares son considerados como prestamos aseguradas a la banca y gratuitos.

El uso de las cartas de créditos (en el año 2002 las primeras cartas de créditos fueron emitida en Bahrein); los préstamos personales que son aceptados en la medida en que se establece los microcréditos, no implican los intereses, pero conlleva una retribución por los gastos bancarios; (estos honorarios son independientes de la permanencia y del valor del préstamo) el dividendo obtenido por el crédito está sometida a la Sagada.

El uso de las cartas de créditos (en el año 2002 las primeras cartas de créditos fueron emitida en Bahrein); los préstamos personales que son aceptados en la medida en que se establece los microcréditos, no implican los intereses, pero conlleva una retribución por los gastos bancarios; (estos honorarios son independientes de la permanencia y del valor del préstamo) el dividendo obtenido por el crédito está sometida a la Sagada.

El ahorrar para la Peregrinación (Hadf): este beneficio permite al cliente producirse a ingresos en una cuenta determinada a financiar la peregrinación a La Meca.

Asistencia estructural de expedientes de financiamiento de proyectos comerciales: sobre el apoyo a la búsqueda de accionistas técnicos y financieros estas agencias bancarias plantean compras y ventas a plazos como opción al crédito a corto y medio plazo y la participación del inicio al-ghunm bi al-ghunm, como forma de financiamiento a largo plazo, circunstancia próxima de la capital-riesgo.

Distintas fórmulas de mudarabah de ijara al hunm al bay, de bay´salam de bay mauual son planteamientos:

Conforme con los inicios en el Sharia, las entidades bancarias islámicas; se diferencia de las agencias bancarias habituales en unos ciertos números de punto:

Así como intermediario; las agencias bancarias islámicas proporciona como inversionista directo fondos percibidos son utilizados en operaciones productivos y proponen un amplio de servicios como (gestión del impuestos, colectas de depósitos, seguros, etc…) con la finalidad de suministrar a sus clientes un elevado rendimiento como ofrecen los bancos habituales.

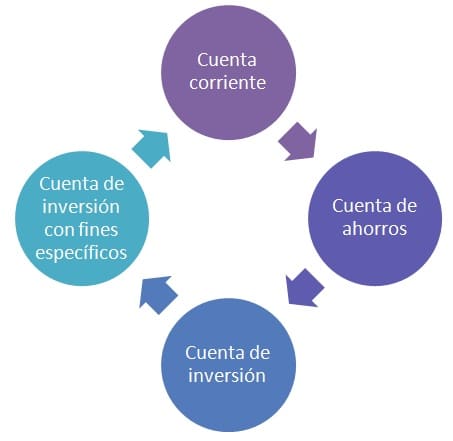

Según el punto de vista contable, los requerimiento de las entidades bancarias islámicas están formados de recursos internos (fondos de participación, que significa que la capital preliminar está constituido y sobre una base de convenio de mudarabah o convenio mucharaka la cual podrán ser aumentado con un número de nuevas acciones, reservas legales y generales, las ganancias, establecida también por recursos externos (depósitos, cuentas de inversiones, cuentas de ahorro, cuentas bloqueadas, fondos aakat, comisiones de gestión e inversiones).

Los puestos de trabajos están establecido por los financiamientos concordado a terceros, préstamos sin intereses (gard Hassan), inversiones, distribución directos en los mercados inmobiliarias, mercados de bienes y servicios).

Los puestos de trabajos están establecido por los financiamientos concordado a terceros, préstamos sin intereses (gard Hassan), inversiones, distribución directos en los mercados inmobiliarias, mercados de bienes y servicios).

El mercado financiero islámico.

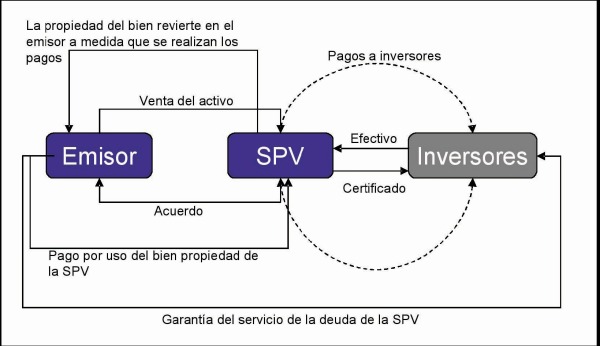

Como sobreviene el mercado financiero usual, en el mercado financiero islámico se diferencia dos compartimientos, esto quiere decir que están divididos los mercados primarios y secundarios: el primer sitio de encuentro a través de las empresas que emiten títulos nuevos con la finalidad de percibir fondos, y del otro punto están las ofertas de fondos que expanden diferentes inversionistas.

Las acciones en el mercado islámico se hace por medio de los contratos llamados de mudaraba: en consecuencia, este tipo de acuerdo configura una sociedad de participación en la que podrían diferenciar en dos partes: la primera invierten en el capital, y la segunda que propone su destreza.

Recordemos que el Islam tiene prohibido la emisión de dispositivos financieros comportando partes de inquietudes sobre todo las obligaciones. En lo relacionado al mercado secundario, la negociación de los productos financieros está aceptada en el Islam y los precios están acorde a las leyes de la oferta y de la demanda, pero las labores de especulación están prohibidas.

Los índices bursátiles.

En el año 1988 el Socially Aware Muslim Index (SAMI) fue el primer índice proyectado al mercado; y seguidamente después de dos años sirvió de indicadores para referencias a las personas que invirtieran en las finanzas islámicas.

Dow Jones Islamic Index (DJIM) emitido en Bahrein en la economía mundial fue considerado como símbolo de las finanzas, este reflejo los cursos de 2.700 compañías pertenecientes una gran mayoría al DOW Jones, esta actividades son compatible con ciertas visiones con los inicios de la Sharia.

El Global Islamic Index Series (GIIS) Del Financial Times Stock Exchange International. Este revela los títulos de 1.000 industrias estos negocios son conforme con los inicios de la Sharia (ninguna invierten en el alcohol, la industria pornográfica, la carne de cerdo…).

En el año 2006 el Dow Jones y el Grupo SAM (Sustainable Asset Management) aconteció el Dow Jones Islamic Sustainablely. Este índice desplega a inspeccionar si las pautas de inversión son acorde a los criterios de las finanzas islámicas y al crecimiento durable, esto con el objetivo de conformidad con los inicios en el Sharia e inversión social responsable.

Las microfinanzas islámicas.

El Islam tiene como objetivo social el sustentar a los más vulnerables, lo que está en la misma línea que la misión social de las agencias bancarias de microfinanza.

En este momento las microfinanzas islámicas están muy concentradas en varios países, como en indonesia, en Bangladesh y Afganistán la cual representan, el 80% de la población tocada por la microfinanza islámica. (ver: artículo Historia del Islam:)

Con culminación en África y teniendo en cuenta la carencia de números de bancos en algunas naciones como el Níger, hay que pensar en la microfinanza al mismo título que es los sukuks en lo que atañe al financiamiento de la economía.

Los principales productos de las microfinanzas islámicas son:

1. Los depósitos de las finanzas son consideradas como inversiones en una identidad bancaria financiera, la FMI Institución de las microfinanzas que va a invertir el depósito respetando la vision con los inicio del Islam. Si el producto del depósito está hecho bajo forma de un dardo, las pérdidas y las ganancias están dividida entre el cliente y la IMF. Los depósitos también pueden estar organizadas siguiendo la forma de mucharaka o de takaful.

2. El micro-crédito. Una alternativa al crédito habitual con base en el tipo de interés, son los créditos conforme en el comercio o en el leasing que permiten la propiedad y /o la utilización de bienes y actividad productiva facturando el pago a futuros periodos.

3. El micro-leasing. La IMF permite que sus clientes utilizen un activo que les pertenece, los riegos que dan dentro de la IMF contradicen a un leasing habitual (los daños causados involuntariamente del cliente lo asume la IMF, para evitar que el leasing pueda considerar como una venta camuflada con intereses), la modalidad del liasing está definida por adelantado para evitar especulaciones.

4.El takaful. Lo que se hablado anteriormente es un seguro mutuo, en el que cada persona participa a un fondo que se utilizara para ayudar al grupo en caso de necesidad, ejemplo: pérdida agrícola, accidentes, fallecimiento, etc…las gratificaciones (las primas) son invertida nuevamente para evitar el cobro de intereses.

4.El takaful. Lo que se hablado anteriormente es un seguro mutuo, en el que cada persona participa a un fondo que se utilizara para ayudar al grupo en caso de necesidad, ejemplo: pérdida agrícola, accidentes, fallecimiento, etc…las gratificaciones (las primas) son invertida nuevamente para evitar el cobro de intereses.

La economía del islam en la edad media.

El Imperio Islámico colaboro de manera significativa a la globalización de la economía durante la Edad de Oro del Islám, cuando el conocimiento, el comercio y la economía de muchas regiones y civilizaciones primeramente aisladas iniciaron a incorporarse gracias a los contactos con los exploradores musulmanes, navegantes, académicos, comerciantes y peregrinos.

Han nombrado a esta etapa la «pax islámica» o la «era de los descubrimientos afro-asiáticos», en alucion a los exploradores y comerciantes musulmanes del Sudeste Asiático y el Norte de África, que viajaron por todo el Viejo Mundo, instaurando la primera economía global a lo largo y ancho de la parte de Asia y África, y una gran parte de Europa con sus ramificaciones comerciales esparciéndose desde el Océano Atlántico y el Mediterráneo hasta el Océano Índico y el mar de la China Meridional.

En gran parte al establecimiento del Imperio Islámico esto ayudó (incluyendo al Imperio Rāshidūn, el Imperio Omeya, el Imperio Abasida y el Califato Fatimí) como la máxima potencia económica del mundo entre los siglos VII y XIII.